Khơi thông nguồn vốn cho doanh nghiệp từ thị trường trái phiếu

Các chuyên gia và lãnh đạo doanh nghiệp đều cho rằng, trong bối cảnh tín dụng ngân hàng và thị trường chứng khoán (cổ phiếu) gặp khó thì trái phiếu sẽ là kênh dẫn vốn quan trọng của doanh nghiệp.

TS.Trịnh Đoàn Tuấn Linh, chuyên gia tài chính ngân hàng cho biết, lợi ích của việc phát hành trái phiếu là không bị những tiêu chuẩn thẩm định khắt khe của ngân hàng về vay vốn đầu tư.

Đồng thời, không bắt buộc phải có tài sản thế chấp, sử dụng nguồn vốn chủ động và linh hoạt hơn. Giảm áp lực trả vốn trong các năm chưa đến hạn thanh toán. Đặc biệt là lãi suất vay có thể thấp hơn lãi suất ngân hàng.

|

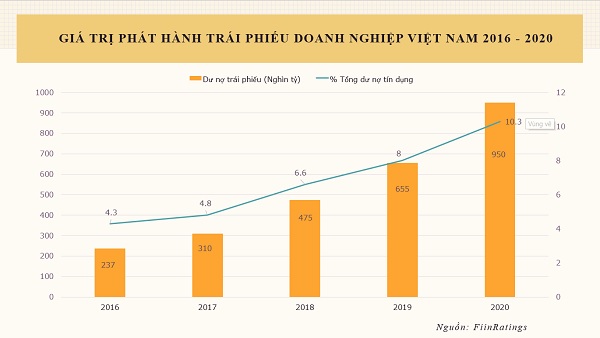

| Giá trị phát hành trái phiếu doanh nghiệp tại Việt Nam giai đoạn 2016-2020. |

Trong giai đoạn 2016-2020, dư nợ trái phiếu doanh nghiệp Việt Nam đã tăng từ mức 237.000 tỷ đồng lên mức 950.000 tỷ đồng, tổng dư nợ tín dụng cũng tăng từ 4,3% lên 10,3%.

Cũng trong năm 2020, tỷ lệ đóng góp vào GDP của trái phiếu doanh nghiệp tại Việt Nam đạt 15,1%. Con số này thấp hơn nhiều nước ASEAN trong năm 2020 như Thái Lan (22,7%), Singapore (36,5) và Malaysia (54,3%).

Trong 10 tháng đầu năm 2022, doanh nghiệp Việt Nam đã phát hành 234.000 tỷ đồng trái phiếu riêng lẻ, 9.600 tỷ đồng được phát hành qua kênh đại chúng. Lý giải về con số này, ông Linh cho biết, số liệu này được lấy nguồn từ FiinRatings. Hơn nữa, có nhiều doanh nghiệp đã làm thủ tục phát hành trái phiếu từ những năm trước rồi và phát hành từ từ đến ngày hôm nay. Chứ thực tế, số lượng hồ sơ phát hành hoặc bán luôn trong 10 tháng đầu năm 2022 dù chưa có con số thống kê cụ thể nhưng cũng sẽ không nhiều.

Theo ông Linh, cơ cấu phát hành trái phiếu theo nhóm ngành thì chủ yếu là tổ chức tín dụng và bất động sản. Trong năm 2021, ngành bất động sản chiếm 37%, tổ chức tín dụng chiếm 32%. Trong 10 tháng 2022, cơ cấu ngành có sự thay đổi lớn khi tổ chức tín dụng chiếm 56%, bất động sản chiếm 21%, còn lại các ngành khác là xây dựng và thương mại dịch vụ, sản xuất…

Nhận xét về những số liệu trên, chuyên gia kinh tế Đinh Thế HIển cho rằng, quy mô thị trường trái phiếu doanh nghiệp năm 2020 tương đương 15,1% GDP và 10,3% dư nợ tín dụng. Điều này cho thấy kênh huy động vốn qua trái phiếu đã đóng vai trò quan trọng trong việc khai thông nguồn vốn cho sự phát triển doanh nghiệp Việt Nam.

Tuy nhiên, thị trường trái phiếu hiện nay đang tập trung chủ yếu vào ngân hàng và doanh nghiệp bất động sản. Do đó, nếu cần “giải cứu” thị trường trái phiếu doanh nghiệp hiện nay thì cũng đồng nghĩa với việc cứu trái phiếu của các doanh nghiệp bất động sản là chủ yếu.

|

| TS.Trịnh Đoàn Tuấn Linh, chuyên gia tài chính ngân hàng chia sẻ tại Hội thảo “Phát hành trái phiếu doanh nghiệp: Niềm tin và giải pháp” được tổ chức tại TP.HCM ngày 30/11. |

Theo ông Hiển, trái phiếu doanh nghiệp hiện nay chưa thực sự là nguồn vốn cung cấp quan trọng cho nền kinh tế. Đặc biệt là các công ty sản xuất kinh doanh. Vì vậy, cần có thời gian để chuẩn bị đầy đủ cho thị trường trái phiếu doanh nghiệp.

“Cần tách trái phiếu ngân hàng và các định chế tài chính với trái phiếu doanh nghiệp sản xuất kinh doanh. Đồng thời, hoàn thiện hành lang pháp lý để đảm bảo quyền lợi cho nhà đầu tư”, ông Hiển nhấn mạnh.

Dưới góc độ pháp lý, luật sư Phạm Ngọc Hưng, Phó chủ tịch Hiệp hội Doanh nghiệp TP.HCM cho biết, để thị trường trái phiếu phát triển bền vững, lành mạnh, trước hết là các nhà đầu tư khi chưa hiểu về trái phiếu và đơn vị phát hành thì không nên tham gia vì sẽ dễ ngậm trái đắng.

Không những thế, cần xét đến vai trò môi giới của ngân hàng và công ty chứng khoán. Họ môi giới với mục đích sinh lời thì phải chịu trách nhiệm khi cung cấp thông tin không đầy đủ cho khách hàng. Về điều này cần có hành lang pháp lý chặt chẽ hơn.

“Một vấn đề hết sức quan trọng nữa là vai trò của cơ quan quản lý nhà nước trong việc giám sát kiểm tra hoạt động phát hành trái phiếu cần được nâng cao”, ông Hưng nói.

Ông Mã Thanh Danh, Chủ tịch Công ty cổ phần Tư vấn Quốc tế - CIB cũng đề xuất 3 nhóm giải pháp để giải tỏa áp lực trái phiếu đáo hạn.

Một là, doanh nghiệp nên liệt kê xem tài sản còn lại những gì. Đối với doanh nghiệp đang kinh doanh tốt nhưng trái chủ yêu cầu mua lại thì có thể dung nguồn tiền mặt để mua lại, giúp giải tỏa bớt áp lực. Nếu không đủ tiền, doanh nghiệp có thể đi vay thêm hoặc thế chấp một phần trái phiếu với lãi suất cao hơn để vay tiền mua lại phần còn lại.

Bên cạnh đó, với tình hình kinh doanh ổn định, doanh nghiệp có thể thương lượng trực tiếp với trái chủ để họ chờ đến hạn. Trường hợp trái chủ nhất quyết yêu cầu mua lại, doanh nghiệp có thể thương lượng để trái chủ chuyển đổi trái phiếu thành cổ phiếu.

Hai là, với những doanh nghiệp có tài chính không đủ mạnh hoặc kinh doanh kém khả quan, yêu cầu mua lại trái phiếu thực sự là áp lực không nhỏ. Vì vậy, doanh nghiệp cần chuẩn bị một kế hoạch tái cấu trúc rõ ràng để thương lượng với trái chủ. Nếu không được, doanh nghiệp buộc phải bán các tài sản mình đang có để thanh toán với các trái chủ.

Ba là, doanh nghiệp cần tính đến phương án tham gia thị trường mua bán nợ. Tuy nhiên, các công cụ mua bán nợ tại thị trường Việt Nam hiện vẫn chưa phổ biến. Đồng thời, nếu có một thị trường trái phiếu thứ cấp hoạt động bài bản, thì các trái chủ khi cần bán lại sẽ giao dịch trực tiếp trên thị trường này, giảm bớt áp lực cho doanh nghiệp.

baodautu.vn